2018年の世界経済見通しと主要アセットクラスの展望

2017年12月5日

●2018年も、世界経済の緩やかな成長と緩和的な金融環境が併存し、「適温相場」が続くと予想。

●適温相場に変化がなければ、株式投資や高配当・高利回りを追求する投資が有効な戦略とみる。

●リスクは中国の景気減速や世界的な物価の上昇だが、2018年に実現する公算は小さいと考える。

2018年も、世界経済の緩やかな成長と緩和的な金融環境が併存し、「適温相場」が続くと予想

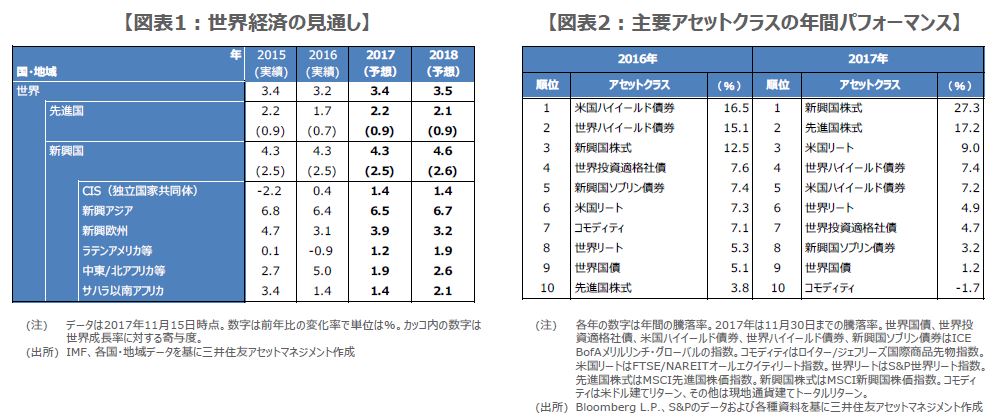

世界経済の成長率は、2016年の前年比+3.2%を底に、2017年は同+3.4%に持ち直し、2018年は同+3.5%に上昇すると予想します(図表1)。米国、ユーロ圏、日本では、2018年も底堅い経済成長が続くと思われますが、足元でやや過熱気味の中国経済の成長ペースは緩やかに減速し、巡航速度に落ち着くとみています。こうしたなか、2018年は東南アジアを中心とする新興国の景気回復が続き、これが世界全体の経済成長率の押し上げに寄与すると考えています。

一方、物価の伸びについては、新興国では鈍化傾向、先進国では一服感がみられるなど、世界的に物価の持続的上昇(インフレ)を警戒する状況にはありません。そのためこの先、米国やユーロ圏などにおける金融政策の正常化は、かなりゆっくりと進む見通しです。したがって、2018年も世界経済の緩やかな成長と緩和的な金融環境が併存し、熱(強気)過ぎず、冷た(弱気)過ぎない「適温相場」が続くと予想されます。

適温相場に変化がなければ、株式投資や高配当・高利回りを追求する投資が有効な戦略とみる

適温相場は、株式などのリスク資産にとって好ましい環境です。実際、今年の主要アセットクラスは、国債などの安全資産よりも、株式などのリスク資産が選好されています。図表2の2017年の順位は、2016年12月30日から2017年11月30日の期間における主要アセットクラスのパフォーマンスを高い順から並べたものです。新興国株のリターンが+27.3%、先進国株が+17.2%と、相対的に高い数字が確認できます。

株式に次いでパフォーマンスが好調なのは、リート(不動産投資信託)やハイイールド債券(格付けがトリプルB未満の企業が発行する社債)といったリスク資産です。これに対し、投資適格債券(格付けがトリプルB以上の企業が発行する社債)や国債、いわゆる安全資産のパフォーマンスは低調です。2018年も、適温相場に変化がなければ、株式投資や、高配当・高利回りを追求する投資が、引き続き有効な戦略と思われます。

リスクは中国の景気減速や世界的な物価の上昇だが、2018年に実現する公算は小さいと考える

ただ、世界経済の緩やかな成長と緩和的な金融環境の併存状況を変化させてしまう事象には注意が必要です。例えば、中国の景気減速や世界的なインフレが考えられます。前者は世界経済の成長を鈍化させ、後者は金融引き締めにつながるため、いずれの場合でも適温相場は終了に向かい、株式などのリスク資産は大きく調整する恐れがあります。ただ、当社では2018年に中国の景気減速や世界的なインフレが実現する公算は小さいと考えます。

なお、アセットクラスの見通しのみに基づきポートフォリオを構築すると、リスクを取り過ぎてしまう場合もあるため、注意が必要です。ポートフォリオの基本的な構成(株式や債券などへの比率)は、投資目的に加え、投資期間や流動性ニーズなどの制約を設定する過程で、ほぼ決まります。そのため、例えば株式への投資比率が40%と決まった場合、次のステップとして具体的な国や地域を選択する際に見通しを参照する方が、より適切と考えます。