【No.504】別の角度から見た日銀マイナス金利政策

2018年5月15日

●量的・質的金融緩和では、マネタリーベースは急増したが銀行貸出はそれほど大幅に伸びなかった。

●その理由は超過準備への付利が一因とみられ、これを改善するために、マイナス金利が導入された。

●出口戦略でマイナス金利をゼロ%以上に引き上げる場合、国債買い入れを終えておく必要がある。

量的・質的金融緩和では、マネタリーベースは急増したが銀行貸出はそれほど大幅に伸びなかった

日銀は2016年1月、マイナス金利付き量的・質的金融緩和の導入を決定しました。導入の目的は、量・質・金利の3つの次元で強力な金融緩和を推進し、2%の物価安定の目標をできるだけ早期に実現するというものでした。しかしながら、このマイナス金利政策を別の角度から見ると、当時マイナス金利を導入せざるを得なかったある理由が浮かび上がります。そこで以下、「超過準備」に焦点をあて、その理由について考えてみます。

日銀は、マイナス金利付き量的・質的金融緩和を導入するまで、量的・質的金融緩和を実施していました。これは、マネタリーベースを操作目標とし、大規模な長期国債の買い入れとリスク性資産(ETFやJ-REITなど)の買い入れを行う政策です。量的・質的金融緩和の導入が決まった2013年4月以降、確かにマネタリーベースは急増しましたが、銀行貸出はそれほど大幅には伸びませんでした。

その理由は超過準備への付利が一因とみられ、これを改善するために、マイナス金利が導入された

その理由は5月11日付レポート「マネタリーベースとマネーストックの関係を再考する」でお話しした通りです。銀行が、日銀から長期国債買い入れにより供給された資金を、日銀当座預金に預ければマネタリーベースが増加し、融資に回せばマネーストックが増加します。日銀当座預金は法定準備を超える分、すなわち超過準備に+0.1%付利されるため、銀行は日銀から供給された資金を日銀当座預金に預け続けました。

この結果、日銀が銀行に供給した資金は、融資に回る割合よりも、日銀当座預金に超過準備として積み上がる割合の方が多くなってしまいました。つまり、「超過準備に付利したまま、量的・質的金融緩和を行うと、マネーストックはマネタリーベースの増加ほど伸びなくなる」ことになります。これを改善するために導入されたのが、マイナス金利付き量的・質的金融緩和だと思われます。

出口戦略でマイナス金利をゼロ%以上に引き上げる場合、国債買い入れを終えておく必要がある

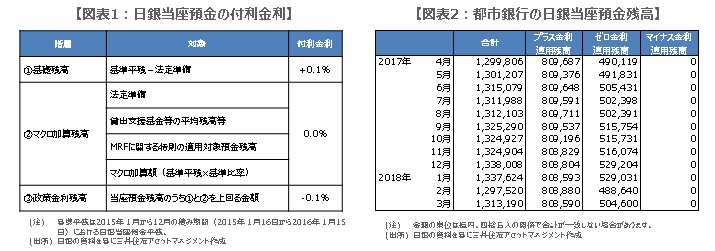

マイナス金利付き量的・質的金融緩和における日銀当座預金の付利金利は図表1の通りです。ごく簡単に言うと、法定準備は従来通りゼロ%、超過準備は2015年程度までは+0.1%、それを超える分は-0.1%という内容です。ただ、長期国債の買い入れなどは継続されるため、-0.1%の対象額は膨れ上がります。そこで日銀は、貸出支援基金等の平残やマクロ加算額などは0%の付利とし、マイナス金利の影響が大きくなり過ぎないように配慮しました。

都市銀行の日銀当座預金残高の推移をみると、昨年度のマイナス金利適用残高はゼロとなっており、効率的に資金管理が行われている様子がうかがえます(図表2)。なお、出口戦略について、市場ではマイナス金利の引き上げを議論する向きも見られます。ただ、マイナス金利をゼロ%以上の水準に引き上げる場合は、国債の買い入れを終了させておく必要があります。そうしなければ、再び超過準備が増加してしまう恐れがあるからです。