先月のマーケットの振り返り(2017年3月)【マンスリー】

2017年4月4日

1.概観

| トピックス |

(1)FRBは3月のFOMCで、市場の予想通り利上げを決定しました。 (2)英国は3月29日、EUに対し離脱を通知し、原則2年間の離脱交渉に入ります。 |

|---|---|

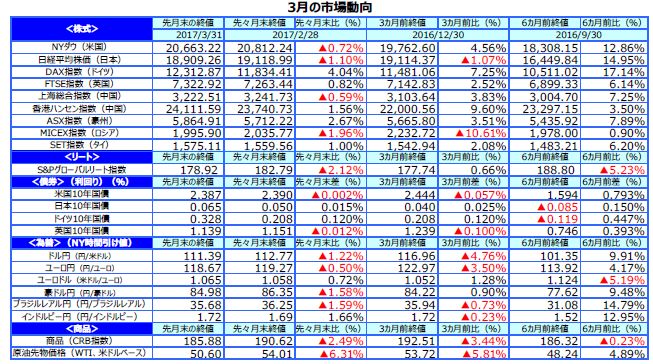

| 株式 |

米国の株式市場は、トランプ政権の景気浮揚策への期待が後退したことから、月間ベースで5カ月ぶりに反落しました。 欧州の株式市場は、フランス大統領選挙で反欧州連合(EU)の候補が勝利するとの懸念が薄れたことなどから、上昇しました。 日本の株式市場は、米国株式市場が調整したことや円高が進んだことなどから売りが優勢となり、日経平均株価が19,000円を割り込みました。 |

| 債券 |

米長期金利は米連邦公開市場委員会(FOMC)での利上げ決定後、利上げペースが緩やかになるとの見方から低下に転じ、前月比横ばいでした。 ドイツの長期金利は一時大幅に上昇しましたが、その後上昇幅を縮めました。日本の長期金利は小動きながら、小幅上昇しました。 |

| 為替 | FOMCでの利上げ決定後、欧米の長期金利が低下したことに伴う日本との金利差縮小を背景に、円高が進行しました。 |

| 商品 | 原油先物価格は、米国の在庫増を受け先行きの需給の緩みを見込んだ売りが優勢となり、月間ベースで5カ月ぶりに反落しました。 |

(出所)Bloomberg L.P.のデータを基に三井住友アセットマネジメント作成

2.トピックス

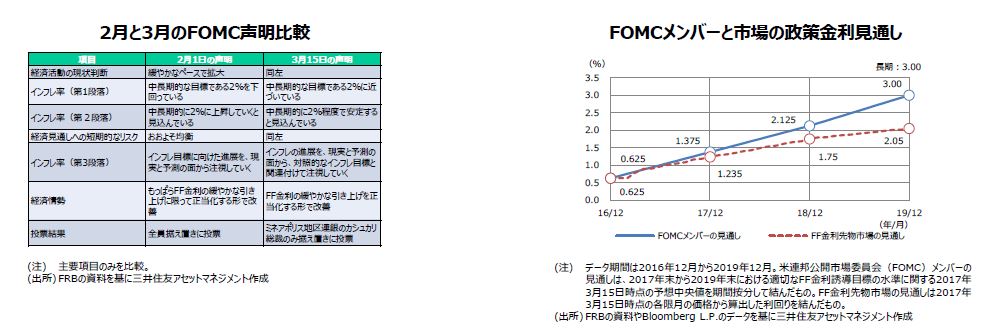

(1)FRBは3月のFOMCで、市場の予想通り利上げを決定しました。

<注目点>

米連邦準備制度理事会(FRB)は、3月14日、15日の連邦公開市場委員会(FOMC)で、市場の予想通り、フェデラルファンド(FF)金利の誘導目標について、年0.50~0.75%から0.75~1.00%への引き上げを決定しました。FOMC声明での物価に関する表現などに若干の変化がみられたものの、総じて緩やかなペースでの利上げ継続が確認された格好となりました。最新の経済見通しでは、FOMCメンバーが適切と考える政策金利水準の分布(ドットチャート)にも大きな変化はみられず、一部で懸念されていたタカ派的な予想が示されることはありませんでした。

<ポイント>

なお今回はイエレン議長の記者会見も行われましたが、緩やかなペースでの利上げが適切との見解が改めて示されました。この他、記者会見では特に目新しいものはありませんでしたが、少なくとも今回のFOMCが過度にタカ派的な内容とならず、市場の混乱が回避できたことは大きな安心材料といえます。弊社ではこの先、米国の景気が底堅く推移し、世界の金融市場に目立った混乱がなければ、FRBは早ければ6月に追加利上げを決定するとみています。また年内の法人税率引き下げによって成長ペースが押し上げられることで、更に12月の利上げが可能になると考えます。

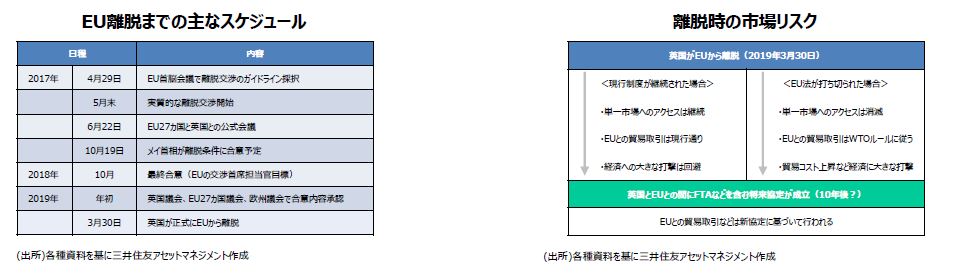

(2)英国は3月29日、EUに対し離脱を通知し、原則2年間の離脱交渉に入ります。

<注目点>

英国は3月29日、EUに対し離脱を通知しました。今後、英国とEUは、離脱の条件を決める「離脱協定」と、離脱後の双方の新しい関係を規定する「将来協定」の締結を目指して交渉を進めることになります。まず4月29日にEU首脳会議が開催され、離脱交渉のガイドラインが採択される見通しです。実質的な交渉は5月末頃から始まる見込みで、EU側は2018年10月の合意を目標としています。2019年の年初にかけて、英国議会およびEU27カ国の議会と欧州議会で合意内容の承認が行われた後、2019年3月30日に英国は正式にEUから離脱することになります。

<ポイント>

まずは「離脱協定」の交渉が優先され、「将来協定」の議論は2017年末以降に本格化すると予想されます。なお英国は、2019年3月30日にEUから離脱すると、その後はEU法の適用が受けられません。この時点で自由貿易協定(FTA)などを含む「将来協定」が成立していない場合、英国経済はビジネス環境の急変で大きな打撃を受け、市場にとって最大のリスクが顕在化することになります。FTAの合意には10年以上かかるとの見方もあるため、離脱から「将来協定」が発効するまでの移行期間における現行制度の継続が、市場安定のカギを握ることになります。

3.景気動向

<現状>

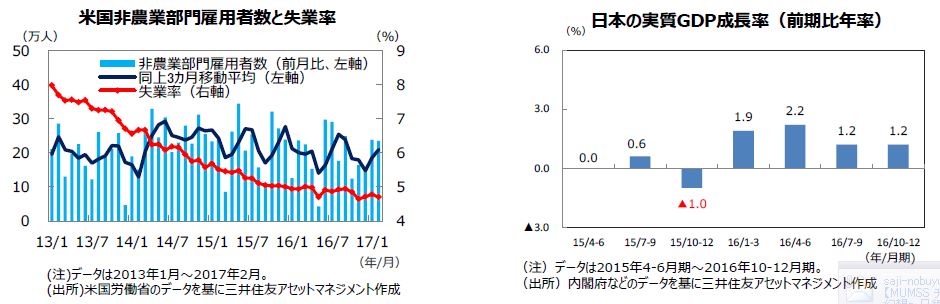

米国は、最終需要が堅調を維持するなか、在庫調整が一巡し成長率は回復傾向にあります。

欧州は、 16年10-12月期の実質GDP成長率が前期比+0.4%と、 緩やかな拡大基調が続いています。

日本は、企業収益の改善、財政刺激などから回復傾向にあります。

中国は、16年10-12月期の実質GDP成長率が前年同期比+6.8%となり、7-9月期の同+6.7%を僅かながら上回りました。

豪州は、資源セクターの縮小を非資源セクターの拡大で吸収する構図が続いています。

<見通し>

米国は、個人消費の安定した拡大により緩やかな成長を維持する見込みです。トランプ大統領の景気対策は17年10-12月期から始動見通しです。

欧州は、金融緩和と財政拡張が当面維持されるなか、景気は緩やかな拡大が続く見通しです。

日本は、海外景気の拡大、政府の景気対策の効果から、振れを伴いつつも緩やかな回復が続く見通しです。

中国は、都市化政策などインフラ投資の拡大等から安定した景気拡大が予想されます。

豪州は、商品市況の回復に伴い資源セクターの下押し圧力は次第に和らぐと考えられ、景気は今後やや加速する見通しです。

4.企業業績と株式

<現状>

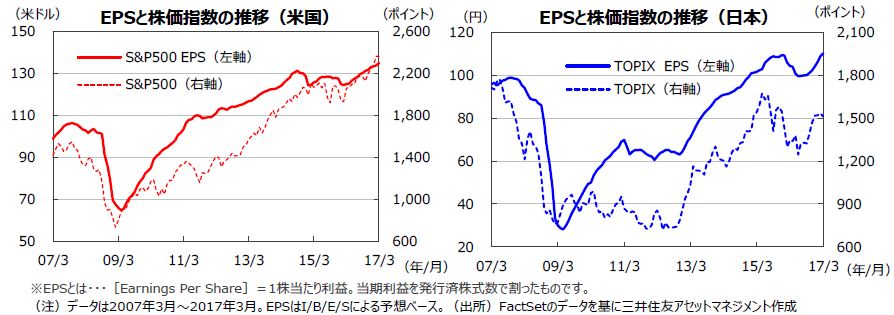

S&P500指数の17年3月の1株当たり予想利益(EPS)は134.95米ドル(前年同月比+8.0%)と8カ月連続で過去最高を更新しました。一方、

東証株価指数(TOPIX)の予想EPSも110.19円(前年同月比+5.6%)と、2カ月連続で前年同月比プラスとなりました。

米国株式市場は、3月上旬に主要株価指数が終値ベースで軒並み史上最高値を更新しました。その後は金融政策でタカ派の色彩が強まるとの警戒から伸び悩み、下旬は24日にトランプ大統領がヘルスケア法案の採決を断念したことで、政策に対する不透明感の強まったことから調整しました。日本株式市場は、上旬にドル円が115円台を回復したこと等が好感され、日経平均株価は終値ベースで1万9,600円台を回復、昨年来の高値を更新しました。その後は上値の重い展開となり、31日は1万8,909.26円と1万9,000円を割り込んで引けました。

<見通し>

S&P500指数の17年予想EPSは前年比+10.9%と2桁の増益が予想(トムソンロイター17年3月31日時点)されますが、短期的には業績の改善モメンタムが一服しそうです。一方、日本の17年度予想経常増益率は、前年度比+14.6%と2桁の増益が見込まれます(東証1部除く金融、QUICK、17年3月31日時点)。非製造業が同+7.9%であるのに対し、製造業は同+20.5%と業績のけん引役は製造業です。

米国株式市場は、短期的には上値が抑えられそうです。トランプ大統領に対する期待は減税策などが中心となりつつあり、政策に対する期待が続けば次第に堅調さを取り戻すと考えられます。日本の株式市場は、17年度の増益モメンタムの加速が期待され、下値を切り上げる展開が見込まれます。

5.金融政策

<現状>

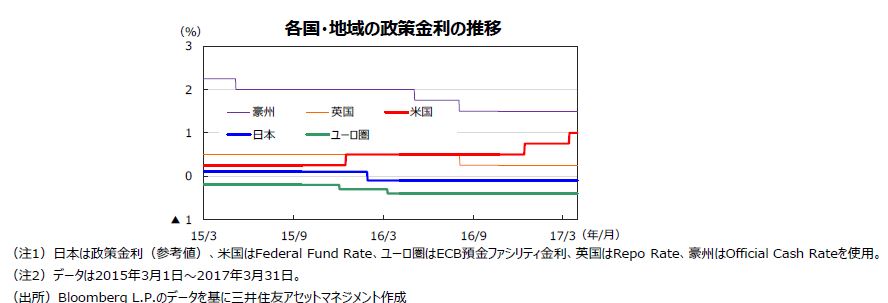

米連邦準備制度理事会(FRB)は、3月14日~15日に開催された米連邦公開市場委員会(FOMC)で、政策金利(FFレート)の誘導レンジを0.25%引き上げ、0.75%~1.00%とすることを決定しました。

欧州中央銀行(ECB)は、3月9日の理事会で現状の金融政策を維持しました。量的緩和政策について17年4月より購入規模を600億ユーロに減額したうえで、17年12月末まで続けます。政策金利、預金ファシリティ金利はそれぞれ0.00%、▲0.40%に据え置きました。

日本銀行は3月16日、金融政策決定会合で金融政策の現状維持を決定しました。短期の政策金利を▲0.1%、長期金利である10年物国債利回りをゼロ%程度に操作する金融調節を維持するとしました。長期国債を買い増すペースも年約80兆円目処に据え置きました。

<見通し>

米国では、インフレ上昇が緩やかなものにとどまると見られるため、17年はFRBと同様に年3回の利上げ(3月の利上げを含む)を見込みます。

ユーロ圏では、ECBが17年12月末までの量的緩和政策の延長を決定しており、当面現状の金融緩和策が継続される見通しです。

日銀は、3月16日の金融政策決定会合で、国内の景気判断を据え置きました。先行きについても、経済は緩やかな拡大に転じていき、物価上昇率も日銀が目標とする2%に向けて高まるとの見方を維持したことから、当面のところ金融政策は据え置きとなる見込みです。

6.債券

<現状>

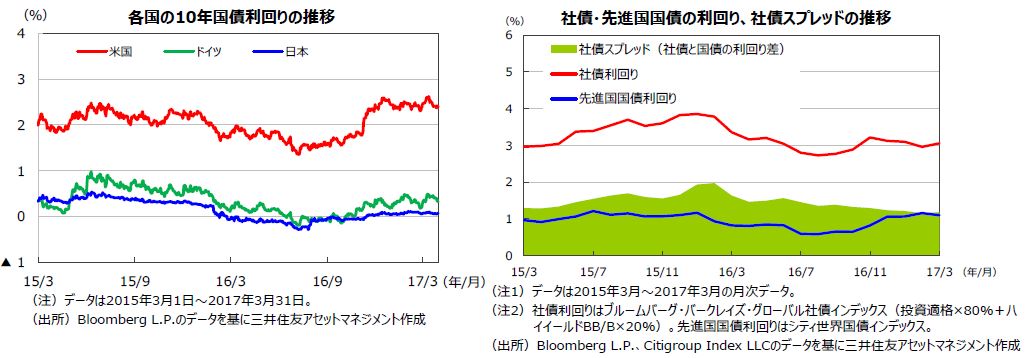

3月の米利上げ観測が強まり、米国10年国債利回りは上旬に2.6%台に上昇しました。しかし、3月15日の米連邦公開市場委員会(FOMC)で利上げが決定されると、声明文やメンバーの見通しの内容などから、米連邦準備制度理事会(FRB)が今後も緩やかなペースでの利上げを行うとの見方が強まり、月末にかけて米国10年国債利回りは2.3%台に低下しました。また、欧州中央銀行(ECB)のドラギ総裁が一段の金融緩和に消極的な姿勢を示したことから、ドイツ10年国債の利回りは一時0.485%に大幅上昇しましたが、月末にかけ低下し、0.328%で引けました。日本の10年国債利回りは0.065%に小幅上昇しました。社債については、投資家の利回りへの需要が継続していることから、社債スプレッドは縮小しました。

<見通し>

米国では、トランプ大統領の政策への不透明感が残るものの、景気は底堅いことから金利の低下余地は限られ、レンジ内での推移となる見通しです。

欧州では、景気拡大が続くなか、今後はECBの金融緩和姿勢が徐々に後退していくことが想定され、長期金利は緩やかな上昇が見込まれます。

日本では、日銀のイールドカーブ・コントロールにより、長期金利は低位での安定推移が見込まれます。

米国など主要国の社債市場は、企業の底堅い業績などを背景に、社債スプレッドは引き続き安定的に推移する見通しです。

7.為替

<現状>

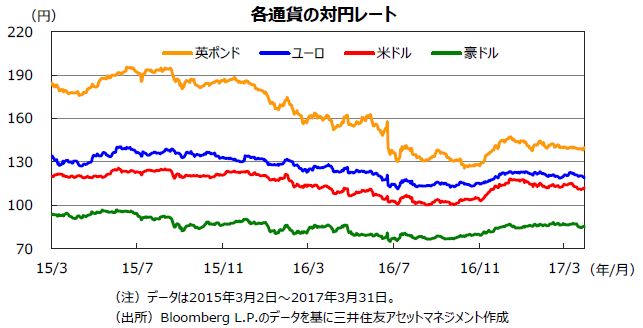

円相場は、対ドル、対ユーロで上昇しました。米金利が上昇したため、金利差拡大を背景とした円売りが強まり、円相場は3月中旬にかけ1ドル=114円台後半に下落しました。しかし、3月15日のFOMCで利上げが決定されると、長期金利の低下とともに、円相場は上昇に転じました。加えて、トランプ米政権の政策の実現性に対する懐疑的な見方から日米株式相場が下落したことで、投資家のリスク回避姿勢が強まり、「低リスク通貨」とされる円の買いが優勢になり、円高が進みました。円は1ドル=111円台前半、1ユーロ=119円台前半で引けました。また、円は対豪ドルでは、85円近辺に上昇しました。資源価格の反落などを手掛かりに、豪ドルが軟調な展開となったことが背景です。

<見通し>

米国景気は底堅く推移しており、FRBの利上げがドルのサポート要因となる一方で、トランプ大統領のドル高けん制姿勢が意識されていることから、円相場は対ドルで一進一退の展開が見込まれます。円相場は対ユーロでは、日銀とECBは共に金融政策を当面維持することが見込まれるため、もみあう展開が予想されます。一方、英国のEU離脱選択に伴う不透明感から、対英ポンドでは上昇しやすい地合いが続きそうです。対豪ドルでは、豪州経済や資源価格の持ち直しを背景に、円安・豪ドル高となりやすい展開と見られます。

8.リート

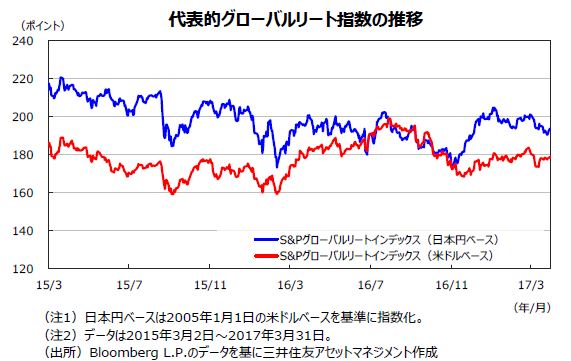

<現状>

グローバルリート市場は、3月の米利上げ観測が高まり、欧米の長期金利が大幅に上昇したことから、上旬に大きく調整しました。その後、3月15日FOMCで利上げが決定されると、声明文やメンバーの見通しの内容などから、FRBが今後も緩やかなペースでの利上げを行うとの見方が強まり、月末にかけて米長期金利が低下したことを背景に、反発しました。ただし、グローバルリート市場は全体として上旬の下げを埋めきれず、月間では下落して終了しました。S&Pグローバルリートインデックスの変動率は米ドルベースで▲2.1%、日本円ベース▲2.5 %でした。

<見通し>

トランプ大統領の政策を巡る不透明感は残り、フランスの大統領選など重要な選挙を控え欧州の政治リスクがあるものの、世界的に極めて緩和的な金融環境に依然変わりはなく、引き続きグローバルリート市場をサポートしています。低金利環境のもと、投資家の利回りを求める需要は根強く、グローバルリート市場は底堅い展開が予想されます。

9.まとめ

| 株式 |

S&P500指数の17年予想EPSは前年比+10.9%と2桁の増益が予想(トムソンロイター17年3月31日時点)されますが、短期的には業績の改善モメンタムが一服しそうです。一方、日本の17年度予想経常増益率は、前年度比+14.6%と2桁の増益が見込まれます(東証1部除く金融、QUICK、17年3月31日時点)。非製造業が同+7.9%であるのに対し、製造業は同+20.5%と業績のけん引役は製造業です。 米国株式市場は、短期的には上値が抑えられそうです。トランプ大統領に対する期待は減税策などが中心となりつつあり、政策に対する期待が続けば次第に堅調さを取り戻すと考えられます。日本の株式市場は、17年度の増益モメンタムの加速が期待され、下値を切り上げる展開が見込まれます。 |

|---|---|

| 債券 |

米国では、トランプ大統領の政策への不透明感が残るものの、景気は底堅いことから金利の低下余地は限られ、レンジ内での推移となる見通しです。 欧州では、景気拡大が続くなか、今後はECBの金融緩和姿勢が徐々に後退していくことが想定され、長期金利は緩やかな上昇が見込まれます。 日本では、日銀のイールドカーブ・コントロールにより、長期金利は低位での安定推移が見込まれます。米国など主要国の社債市場は、企業の底堅い業績などを背景に、社債スプレッドは引き続き安定的に推移する見通しです。 |

| 為替 | 米国景気は底堅く推移しており、FRBの利上げがドルのサポート要因となる一方で、トランプ大統領のドル高けん制姿勢が意識されていることから、円相場は対ドルで一進一退の展開が見込まれます。円相場は対ユーロでは、日銀とECBは共に金融政策を当面維持することが見込まれるため、もみあう展開が予想されます。一方、英国のEU離脱選択に伴う不透明感から、対英ポンドでは上昇しやすい地合いが続きそうです。対豪ドルでは、豪州経済や資源価格の持ち直しを背景に、円安・豪ドル高となりやすい展開が見込まれます。 |

| リート | トランプ大統領の政策を巡る不透明感は残り、フランスの大統領選など重要な選挙を控え欧州の政治リスクがあるものの、世界的に極めて緩和的な金融環境に依然変わりはなく、引き続きグローバルリート市場をサポートしています。低金利環境のもと、投資家の利回りを求める需要は根強く、グローバルリート市場は底堅い展開が予想されます。 |

|

|

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。 |

- 当資料は、情報提供を目的として、三井住友アセットマネジメントが作成したものです。特定の投資信託、生命保険、株式、債券等の売買を推奨・勧誘するものではありません。

- 当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

- 当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

- 当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

- 当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

- 当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

- 当資料に掲載されている写真がある場合、写真はイメージであり、本文とは関係ない場合があります。