【No.591】11月米中間選挙とFOMC後のドル円相場展望

2018年11月9日

●米中間選挙とFOMCが波乱なく終了したことでドル買いに安心感が広がり、ドル円は114円台へ。

●米利上げは来年6月で終了予想、米長期金利の上昇余地は限定的で新興国の再混乱は回避。

●ドル高・円安の目途は115円、ただ来年3回の利上げが織り込まれるなら一段のドル高の可能性。

米中間選挙とFOMCが波乱なく終了したことでドル買いに安心感が広がり、ドル円は114円台へ

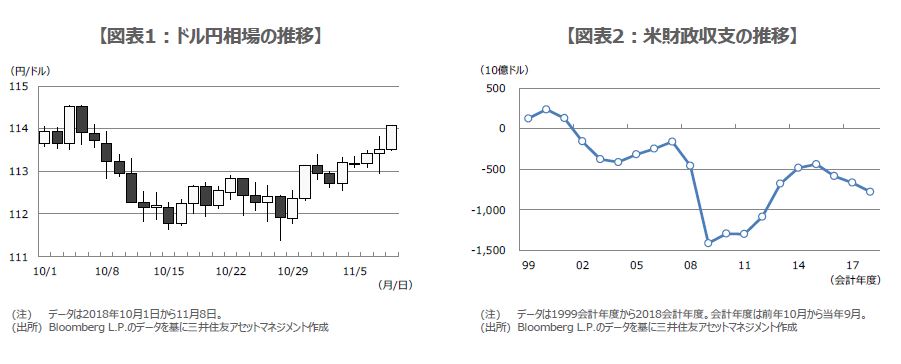

11月8日の外国為替市場では、米ドルが対主要通貨でほぼ全面高の展開となりました。11月6日に投開票が行われた米中間選挙や、11月7日、8日に開催された米連邦公開市場委員会(FOMC)では大きな波乱もみられず、米ドルに買い安心感が広がったことが主な要因と推測されます。11月8日のニューヨーク外国為替市場では、ドル高・円安が進行し、ドル円は114円台を回復しています(図表1)。

今回のFOMCでは、大方の予想通り、フェデラルファンド(FF)金利の誘導目標は、年2.00%~2.25%で据え置きとなりました。FOMC声明では、設備投資の現状判断がやや下方修正されたものの、前回9月会合からほとんど変更はありませんでした。また、経済見通しのリスクは、おおよそ均衡しているとの見方が引き続き示され、12月18日、19日の次回FOMCで利上げが行われる可能性は高いと考えられます。

米利上げは来年6月で終了を予想、米長期金利の上昇余地は限定的で、新興国の再混乱は回避

なお、弊社では米国の金融政策について、米連邦準備制度理事会(FRB)が12月に利上げを行った後、来年3月と6月に利上げを行い、そこでいったん打ち止めと予想しています。これは、トランプ米政権による減税などの景気刺激効果が来年には一巡するとみているためです。ただ、米国景気の堅調さが来年以降も続くようであれば、最後の利上げが9月にずれ込むことも想定されます。

市場が米利上げの打ち止めを意識するなか、米長期金利の上昇余地は次第に限定されると思われます。弊社は米10年国債利回りについて、来年6月までを展望しても、3.5%程度が上限で、この先は3%台前半で推移する時間帯が多くなると考えています。この見方に基づけば、米国の利上げ継続による長期金利上昇で、再び新興国市場が動揺するリスクは極めて小さいことになります。

ドル高・円安の目途は115円、ただ来年3回の利上げが織り込まれるなら一段のドル高の可能性

好調な米国経済と当面の利上げ継続見通しは、当面、ドルの下支え要因として作用するとみています。ただ、トランプ米大統領の政権運営については、ねじれ議会となったことで、不安の声も聞かれます。しかしながら、ねじれ議会は必ずしも政権運営の行き詰まりや景気の冷え込みを意味するものではないため、過度な懸念は不要です。両党とも、2年後に大統領選挙を控え、国内経済に大きな混乱を招くような対立は避けると思われます。

以上を踏まえると、米ドルは当面、堅調な地合いが期待されますが、利上げの打ち止めが近づくなか、米長期金利上昇の余地は小さく、ドル高の勢いはそれほど強くないと考えます。弊社は来年6月までを展望した場合、ドル高・円安の目途は115円とみていますが、米国の好況が続き、来年9月の利上げの織り込みが進めば、一段のドル高・円安が見込まれます。ただ、来年に景気刺激効果が一巡し、利上げ打ち止めとなれば、拡大傾向にある財政赤字(図表2)がドル安材料として意識されやすくなるため、注意が必要です。