【No.650】19年3月FOMCプレビューとドル円相場の材料整理

2019年3月19日

●今回のFOMCもハト派的な内容、ドットチャートの2019年の利上げ示唆は2回から1回に減少へ。

●バランスシート縮小の停止にかかわる詳細が発表される見通しだが、すでに市場には織り込み済み。

●ハト派的なFOMCでドル高は限定的、日銀の追加緩和期待で円安が見込まれるが一時的だろう。

今回のFOMCもハト派的な内容、ドットチャートの2019年の利上げ示唆は2回から1回に減少へ

米連邦準備制度理事会(FRB)は、3月19日、20日に米連邦公開市場委員会(FOMC)を開催します。FRBの政策スタンスは、前回1月のFOMCでハト派方向に転換済みです。そのため、今回の会合では、フェデラルファンド(FF)金利の誘導目標が年2.25%~2.50%で据え置かれ、FOMC声明にも大きな変更点はないとみています。また、パウエルFRB議長は記者会見で改めてハト派姿勢を示すものと思われます。

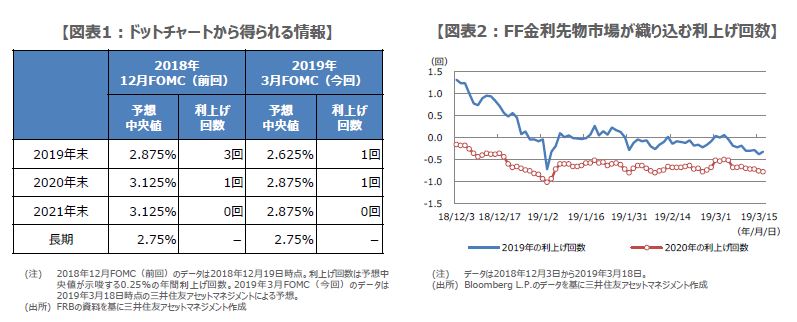

なお、3月、6月、9月、12月のFOMCでは、FOMCメンバーが適切と考える政策金利水準の分布図(ドットチャート)が公表されます。2018年12月時点で、ドットチャートが示唆する0.25%の年間利上げ回数は、2019年が2回、2020年が1回、2021年が0回で、長期(Longer run)のドット中央値は2.75%でした。弊社は今回のドットチャートで、2019年の利上げ回数は2回から1回に下方修正されると予想しています(図表1)。

バランスシート縮小の停止にかかわる詳細が発表される見通しだが、すでに市場には織り込み済み

また、ドットチャートと同時に、FOMCメンバーによる経済見通しが公表されます。足元の米経済指標が強弱まちまちであることなどを踏まえると、実質GDP成長率、失業率、個人消費支出(PCE)のコア物価指数(食品とエネルギーを除く指数)上昇率について、それぞれの見通しが今回、若干下方修正される可能性があります。しかしながら、小幅な修正は織り込み済みで、市場への影響は限定的と思われます。

今回のFOMCで市場が特に注目しているのは、バランスシート縮小停止にかかわる詳細の発表です。ただ、2月20日に公表された1月のFOMC議事要旨では、ほぼ全てのFOMC参加者が、年内にバランスシートの縮小を停止することについて、近く公表するのが望ましいと考えていることが明らかになりました。そのため、年内のバランスシート縮小停止も市場には織り込み済みで、発表されても特にサプライズはないとみられます。

ハト派的なFOMCでドル高は限定的、日銀の追加緩和期待で円安が見込まれるが一時的だろう

今回のFOMCが、従来のハト派姿勢を確認するだけの結果となれば、ドル円相場は動意の乏しい展開となることが予想されます。なお、FF金利先物市場は、2019年に0.3回の利下げ、2020年に0.8回の利下げを織り込んでいます(図表2)。利下げの織り込みはやや行き過ぎとみていますが、FOMCがハト派姿勢を維持する間は、少なくとも「ドル高」の余地は限られると考えます。

一方、日銀が追加緩和に踏み切るとの観測も市場に根強く残っています。仮に、4月1日に発表される日銀短観(3月調査)で、企業景況感の悪化が明確となれば、4月24日、25日開催の日銀金融政策決定会合に向けて追加緩和期待が高まり、ドル円相場が「円安」方向に振れることも想定されます。ただ、日銀が実際に追加緩和に踏み切る公算は小さいため、期待先行の円安は一時的と思われます。