米国ハイイールド債券市場の現状

2020年4月24日

●米債券市場の時価総額は、世界全体の約40%を占め、米社債市場の時価総額は約9兆ドル。

●米ハイイールド市場の規模は指数ベースで約1.1兆ドル、足元エネルギー企業の格下げが目立つ。

●FRBのハイイールド債購入で市場は安定、ただ経済活動の再開遅延や原油安継続はリスク要因。

米債券市場の時価総額は、世界全体の約40%を占め、米社債市場の時価総額は約9兆ドル

今回のレポートでは、米国のハイイールド債券市場の現状について解説します。はじめに、米国債券市場の規模から確認していきます。国際決済銀行(BIS)のデータによると、2018年の債券市場時価総額は、世界全体で約102.8兆ドルでした。主な国・地域のシェアをみると、米国が約40%、欧州連合(EU)が約21%、日本が約12%となっており、米国の市場規模が突出していることが分かります。

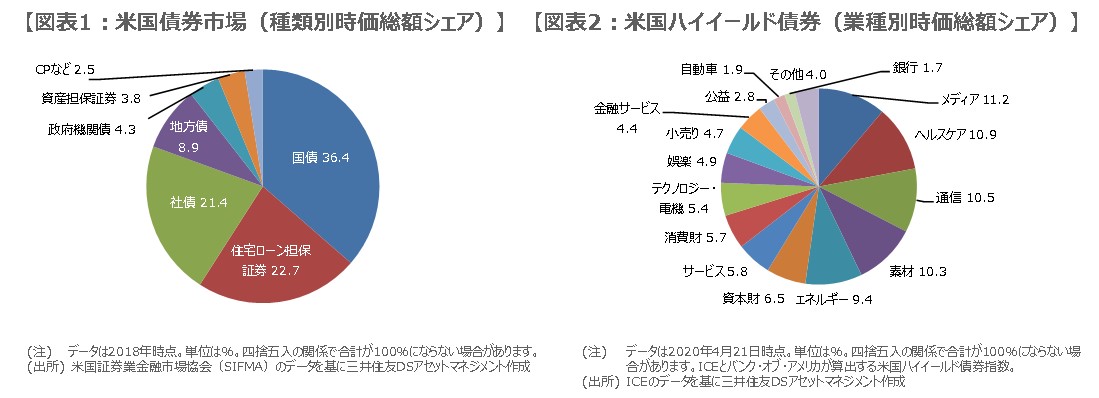

米国の債券市場については、米証券業金融市場協会(SIFMA)のデータにより、債券の種類別に時価総額を確認することができます。2018年の種類別時価総額シェアは、国債が36.4%、住宅ローン担保証券(MBS)が22.7%、社債が21.4%、地方債が8.9%、政府機関債が4.3%となっています(図表1)。したがって、ハイイールド債券を含む社債市場の規模は約9兆ドルです。

米ハイイールド市場の規模は指数ベースで約1.1兆ドル、足元エネルギー企業の格下げが目立つ

ICEとバンク・オブ・アメリカが算出する米国ハイイールド債券指数は、直近の時価総額は約1.1兆ドルです。業種別の時価総額シェアは、メディアが11.2%、ヘルスケアが10.9%、通信が10.5%、素材が10.3%、エネルギーが9.4%となっています(図表2)。これらは指数ベースの数字ですが、市場全体の規模やシェアをみる上でも、おおよその参考になると思われます。

なお、ハイイールド債券市場では3月以降、コロナ・ショックによる業績悪化見通しから、多くの企業の信用格付けが引き下げられました。3月2日から4月22日までの間で、格下げとなった企業数は、1,259社に上っています。業種別にみると、エネルギーが203社と突出しており、原油安の影響が強くうかがえます。また、小売りも127社に上り、外出規制が影響したと考えられます。

FRBのハイイールド債購入で市場は安定、ただ経済活動の再開遅延や原油安継続はリスク要因

新型コロナウイルスの感染拡大と、経済活動の停滞、原油安の進行は、米国のハイイールド債券市場にとって極めて大きな脅威です。こうしたなか、米連邦準備制度理事会(FRB)は4月9日、社債購入プログラム制度を拡充し、3月22日時点で投資適格債券だったものの、その後格下げされた「BB-」格以上のハイイールド債券を、購入対象に含めることを決定しました。

弊社は、FRBの政策対応によって、ハイイールド債券の信用スプレッド拡大に歯止めが掛かり、低格付け企業の業績悪化による信用収縮は、時間をかけて解消に向かうと予想しています。ただ、新型コロナウイルスの感染収束が遅れ、経済活動の再開時期が後ずれし、原油安が続いた場合、米国政府はエネルギーなど特定業種の企業の救済に、FRBは一段のハイイールド債券の買い支えに、それぞれ動かざるを得ないとみています。