先月のマーケットの振り返り(2020年12月)

2021年1月6日

1.概観

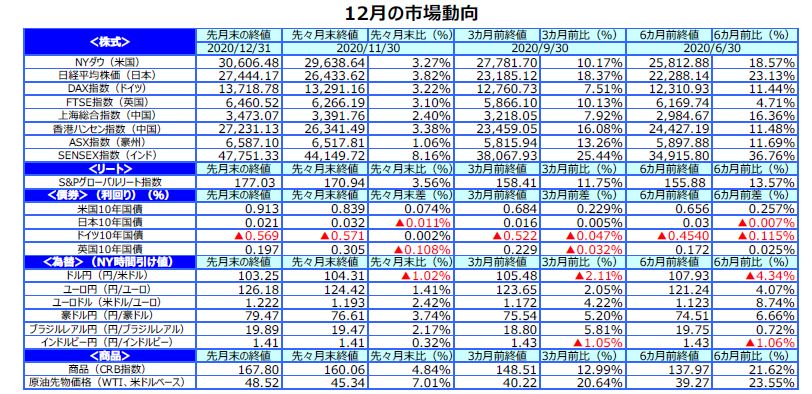

| 株式 | 12月の株式市場はリスク選好の動きが続き、堅調に推移しました。新型コロナの変異種が確認されるなど感染再拡大が引き続き懸念されましたが、欧米などでワクチン接種が始まり、世界経済の正常化が進むとの期待が広がったことが背景です。米国の追加経済対策が成立したことも支援材料となり、年末にはS&P500種指数、NYダウが史上最高値を更新しました。また、インドなど新興国市場の一部が高めの上昇率となりました。日本市場では日経平均株価が終値で1990年以来となる27,000円台をつけました。 |

|---|---|

| 債券 | 主要先進国の国債利回りはまちまちの動きとなりました。米国では、新型コロナワクチンの実用化による景気回復期待などが金利上昇要因となりましたが、米連邦準備制度理事会(FRB)の緩和姿勢が大幅な金利上昇を抑制しました。国債と社債の利回り格差はやや縮小しました。欧州では事前予想通り追加緩和策が決定され、2022年まで金融緩和環境の維持に注力する姿勢が示されました。利回りは前月からほぼ変わらずとなりました。日本では、新型コロナの感染再拡大による先行き懸念などから国債需要が根強く、利回りが低下しました。 |

| 為替 | 円は対米ドルで上昇、対インドルピーではほぼ横ばい、その他の通貨に対しては総じて下落しました。リスク選好の動きが続き資源国・新興国通貨が上昇しました。 |

| 商品 | 原油先物価格は上昇しました。新型コロナワクチン接種が開始され、経済正常化への期待が高まったことが背景です。 |

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

2.景気動向

<現状>

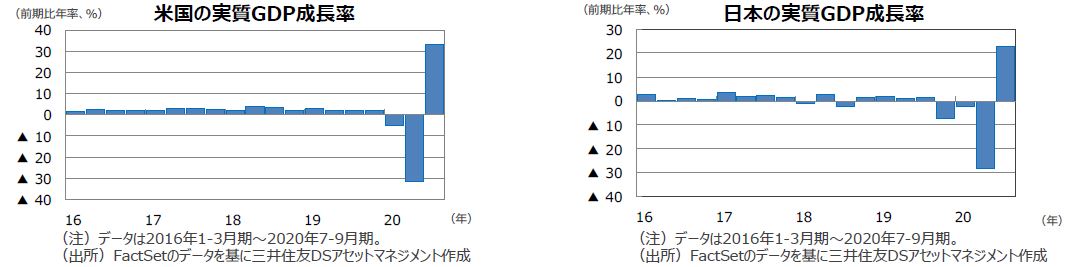

米国の2020年7-9月期実質GDP成長率は前期比年率+33.4%となり、個人消費や設備投資の上方修正により改定値から小幅に上方修正されました。

欧州(ユーロ圏)の2020年7-9月期の実質GDP成長率は前期比年率+60.0%となりました。個人消費、輸出が大幅に回復しました。

日本の2020年7-9月期の実質GDP成長率は前期比年率+22.9%となり、個人消費や設備投資などを主因に1次速報から上方修正されました。新型コロナの新規感染は拡大したものの、人の往来が増加し、景気は緩やかに持ち直した模様です。

中国の2020年7-9月期の実質GDP成長率は前年同期比+4.9%となりました。新型コロナ感染への懸念が後退したため消費が明確に持ち直しました。共産党指導部は、景気は回復し正常化したとの認識を示しました。

豪州の2020年7-9月期の実質GDP成長率は前年同期比▲3.8%となり、輸出や消費(除くビクトリア州)が大幅に回復しました。

<見通し>

米国は、足元では新型コロナの新規感染者数が予想以上に拡大継続しており、年末にかけて経済活動の勢いが鈍化していることから、2021年Q1は低成長となる可能性があります。9,000億ドル規模の追加経済対策が成立し、2021年はワクチン普及や企業収益回復等が期待されますが、経済活動がすべて元通りになるとは考えにくく、景気がどのような成長パターンになるのかが注目されます。

欧州は、新型コロナ新規感染の拡大ペースが加速する中で行動規制が一段と強化され、2020年Q4は再び前期比マイナス成長に転じると見込まれますが、財政拡張や金融緩和を考慮すると2020年3~4月のような大幅な景気の落ち込みは回避されると予想します。感染再拡大を受けて景気の回復ペースは鈍る可能性があり、ワクチン普及効果が経済を大きく押し上げるのは2021年末以降になると想定されます。

日本は、足元の新規感染再拡大により消費に歯止めがかかり、飲食における感染防止対策が緊急に行われれば2021年Q1はマイナス成長になる可能性があります。2021年度は追加経済対策やワクチン普及の可能性を踏まえ、経済活動抑制が大きく緩和され、景気は回復に向かうと予想されます。

中国は、積極的な財政政策等を背景に回復が継続するとみられ、来年は労働市場の改善を受けて消費主導の景気拡大が想定されます。

豪州は、政府の追加的な施策やワクチン普及によって、主にサービス消費が押し上げ要因となり景気は緩やかに回復していくとみられますが、コロナ禍前の水準を取り戻すのは2021年Q2になると予想されます。

3.金融政策

<現状>

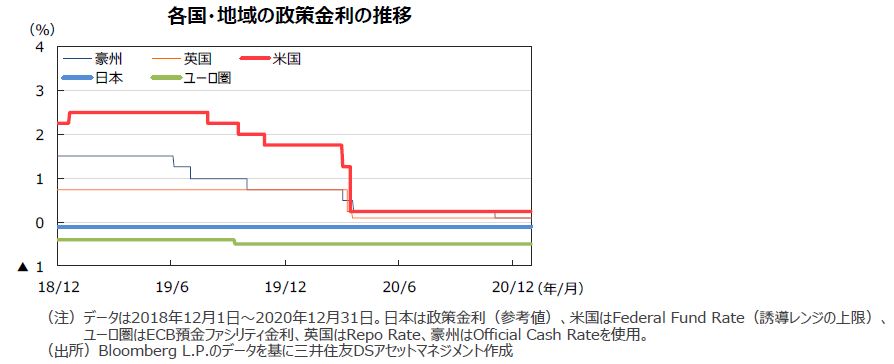

米連邦準備制度理事会(FRB)は大規模金融緩和政策を継続し、ゼロ金利政策を維持しています。2020年12月の連邦公開市場委員会(FOMC)では資産買い入れに関するフォワード・ガイダンスを導入しました。参加者の経済見通しは、前回2020年9月から総じて上方修正されました。欧州中央銀行(ECB)も金融緩和策を維持しています。2020年12月の理事会では、資産買い入れ枠の引き上げと期間延長、資金供給策の実施延長などの追加緩和策が決定されました。日銀は新型コロナ対策として資産買い入れ強化、企業の金融支援、資金繰り支援策の拡大を実施し、2020年12月の会合では企業金融支援の特別プログラムを6カ月延長しました。一方、金融政策は2020年6月以降据え置いています。

<見通し>

主要中央銀行は金融政策を「緊急緩和」モードから「緩和的金融環境を維持」するモードにシフトしています。米連邦準備制度理事会(FRB)の緩和強化は一巡、今後は経済正常化の進展をみながら、どの程度緩和を維持するか検討する局面となり、市場がテーパリング(資産買い入れペースの減額)に過剰反応しないよう軟着陸させるプロセスに入ると予想します。欧州中央銀行(ECB)は物価の下振れリスクに対応するため追加緩和を決定しました。先行きは緩和的金融環境の維持を主眼に政策を調整していくとみられます。日本は大規模金融緩和を長期継続しています。日銀は現行の量的・質的緩和の枠組みを維持しつつ金融緩和の持続性を高めるため、金融緩和の点検を行い、3月会合を目途に結果を公表する方針です。

4.債券

<現状>

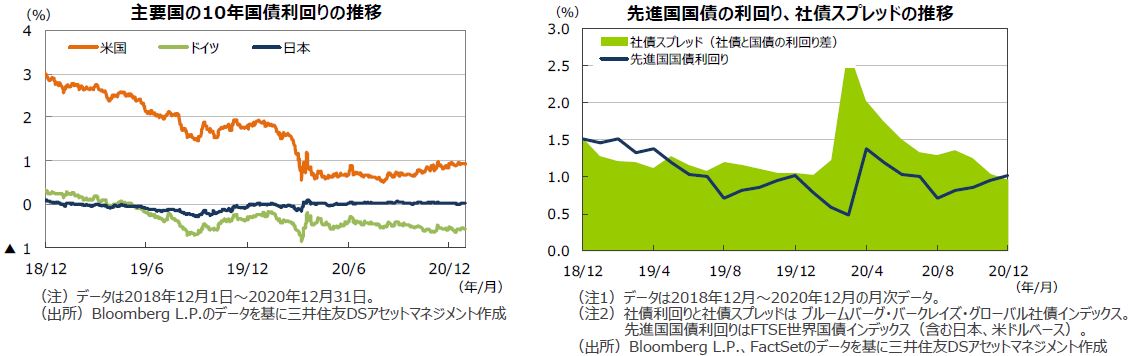

主要先進国の国債利回りはまちまちの動きとなりました。米国では、新型コロナワクチンの実用化による景気回復期待などが金利上昇要因となりましたが、FRBの緩和姿勢が大幅な金利上昇を抑制しました。国債と社債の利回り格差はやや縮小しました。欧州ではECBが事前予想通り追加緩和策を決定し、2022年まで金融緩和環境の維持に注力する姿勢を示しました。利回りは前月からほぼ変わらずとなりました。日本では、新型コロナの感染再拡大による先行き懸念などから国債需要が根強く、利回りが低下しました。

<見通し>

米国の10年国債利回りは、財政政策による景気支援が見込まれますが、新型コロナ感染再拡大やFRBの緩和継続を受け、当面は低位で推移する見通しです。2021年後半にかけ、ワクチン普及に伴う景気回復を背景とした緩やかなレンジの切り上げを予想します。欧州の10年国債利回りは、景気回復や財政拡大が見込まれる一方で、低インフレやECBの金融緩和継続が抑制要因となり、当面は低レンジでの推移を予想します。先行きはワクチン普及や景気回復期待から緩やかに水準を切り上げるとみられます。EU復興基金、ワクチン効果を考えると、引き続き周辺国が選好されやすいと予想します。日本の10年国債利回りは低位での推移が継続すると予想します。日銀は3月にかけて政策の総点検を行うと発表しており、資産購入の柔軟性を広げる措置などが検討されるとみられますが、低インフレの下、緩和政策の大枠は変わらないとみられます。

5.企業業績と株式

<現状>

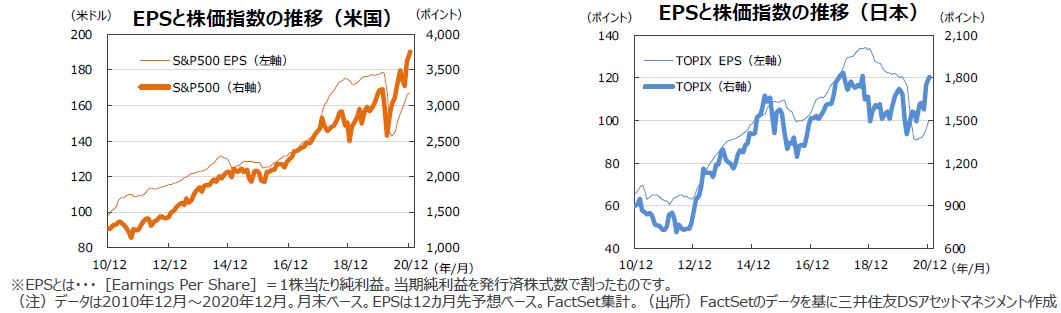

S&P500種指数の12月の1株当たり予想利益(EPS)は167.2で、前年同月比▲5.98%(前月同▲6.05%)となりました。予想EPSの水準は5月の142.5を底に7カ月連続で上昇しました。一方、東証株価指数(TOPIX)の予想EPSも12月は100.0、伸び率は同▲16.7%(前月同▲20.1%)と、前月の96.7より回復しました(FactSet集計)。米国株式市場は、ナスダック総合指数が28日、S&P500種指数、NYダウが31日に史上最高値を更新しました。新型コロナワクチンの接種開始と普及の加速期待や、緩和的な金融環境が長期化するとの安心感に加え、米追加経済対策にトランプ大統領が署名したことで、景気回復への期待が高まったことなどが主な要因です。ナスダック総合指数が前月比+5.7%、S&P500種指数が同+3.7%、NYダウが同+3.3%でした。一方、日本株式市場は新型コロナワクチン接種開始や米追加経済対策の成立への期待から12月後半に大きく上昇しました。TOPIX、日経平均株価はともに29日に年初来高値を更新しました。TOPIXは前月比+2.8%、日経平均株価は同+3.8%でした。

<見通し>

米国では、S&P500種指数採用企業の10-12月期の純利益の成長率が12月末時点予想で前年同期比▲10.3%ですが、21年1-3月期は同+16.0%、4-6月期は同+45.7%、7-9月期は同+14.1%、と21年は2桁の増益が続く見通しです。一方、日本の業績も改善が期待できそうです。純利益は21年が同+34.0%、22年が同+21.4%と大幅な増益が予想されます(FactSet集計。12月31日)。足元では新型コロナの感染が拡大しており、個人消費の回復に悪影響を与えることが懸念されます。ただ、米国ではワクチンの接種が着実に進み、普及の速度と広がりに対する期待が高まる見通しです。緩和的な金融環境も続くとみられ、米国株式市場は堅調に推移すると考えられます。一方、日本株式市場は昨年末の急ピッチな上昇の反動から上値が重くなる可能性はありますが、外部環境の好転と業績の改善が持続すると予想されることなどから、総じて堅調な推移が続くと期待されます。

6.為替

<現状>

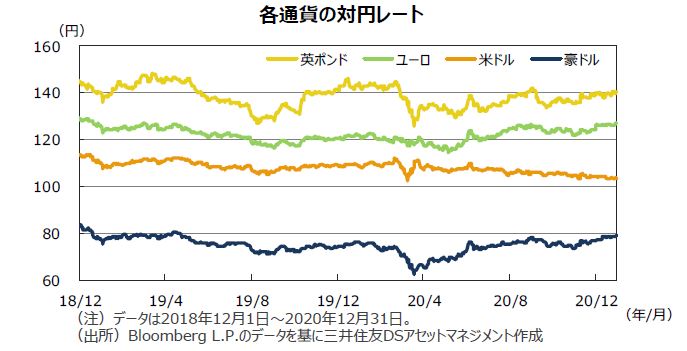

円は対米ドルで上昇、対インドルピーではほぼ横ばい、その他の通貨に対しては総じて下落しました。リスク選好の動きが続き、資源国・新興国通貨が上昇しました。12月のFOMCで緩和姿勢の継続が確認されたことや、米追加景気対策の進展などから米ドル安が進み、円は対米ドルで2020年3月以来の103円割れを試すなど円高米ドル安が進みました。円は対ユーロで下落しました。新型コロナワクチンの実用化や米追加経済政策への期待から、リスク選好の動きや米ドル安の流れが続き、ユーロは上昇しました。円は対豪ドルで下落しました。豪ドルは新型コロナワクチン普及への期待や中国の景気回復、商品価格の上昇などを背景に上昇しました。

<見通し>

円の対米ドルレートは、緩やかな米ドル安傾向を予想します。米ドルは、米国の経常赤字が高水準で推移する中、リスク回避傾向が弱まるに従い米実質金利の低さを反映して緩やかに軟化する見込みです。円は一時的に100円割れの可能性がありますが、米国成長率の相対的な高さや日本の経常黒字縮小などから100円超の円高が定着するリスクは小さいと予想します。年後半にかけては、米国経済の回復が明確になるに連れて米ドルの底堅さが増すとみられます。円の対ユーロレートは、新型コロナ感染再拡大、追加緩和などが短期的にユーロの上値を抑えるとみられますが、米ドル安傾向や市場のリスク許容度の改善、復興基金の効果などからユーロが徐々にレンジを切り上げると予想します。円の対豪ドルレートは、緩やかな豪ドル高を予想します。豪中銀が豪ドル高への許容度を高めているとみられることや、商品市況・人民元の堅調などが支援材料です。豪中関係の悪化は下向きのリスクです。

7.リート

<現状>

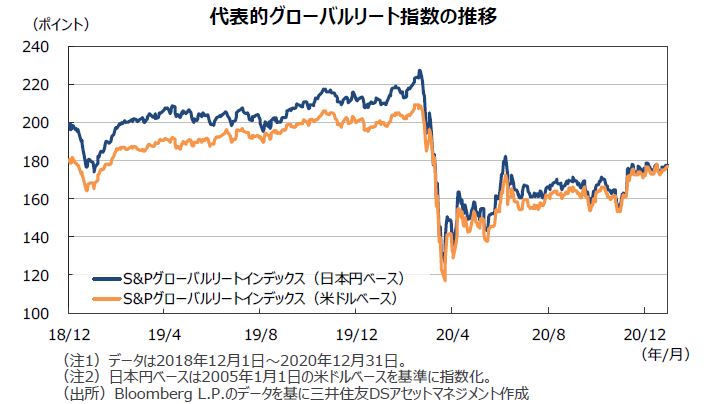

グローバルリート市場(米ドルベース)は、新型コロナワクチン接種が開始され、経済正常化への期待が広がったことや、米国の追加経済対策への期待などが下支えとなったものの、新型コロナの変異種が報告されるなど感染再拡大に対する懸念が上値を抑える展開となり、前月末比3.56%の上昇となりました。円ベースの月間変化率では、円高米ドル安となったことから、同2.53%の上昇率でした。

<見通し>

グローバルリート市場は引き続き短期的には上向きも中期的には横ばいでの推移を予想します。ただし、足元の新型コロナ感染再拡大は一時的な下落局面を創出する可能性があり、注意が必要です。米国では景気は緩やかな回復基調を辿るとみられ、今後は新型コロナワクチンの普及や追加の財政政策が景気回復を加速させる可能性がある一方で、新規感染者数の増加とそれを受けた規制措置が景気回復スピードを押し下げる可能性があります。欧州では、足元の新型コロナ感染者数が一部の国で再度増加していることから、金融・財政政策が下支えする中でも今後の景気回復は緩慢なものになると予想します。リート市場は、短期的にはワクチンの普及による景気回復への期待や、英国ではEUとの交渉締結による不透明感払拭などから、出遅れ銘柄やこれまで軟調に推移していた欧州リートなどの反発を想定する一方、その後は新型コロナ感染状況、業績動向をみながらの一進一退の展開を予想します。

8.まとめ

| 債券 | 米国の10年国債利回りは、財政政策による景気支援が見込まれますが、新型コロナ感染再拡大やFRBの緩和継続を受け、当面は低位で推移する見通しです。2021年後半にかけ、ワクチン普及に伴う景気回復を背景とした緩やかなレンジの切り上げを予想します。欧州の10年国債利回りは、景気回復や財政拡大が見込まれる一方で、低インフレやECBの金融緩和継続が抑制要因となり、当面は低レンジでの推移を予想します。先行きはワクチン普及や景気回復期待から緩やかに水準を切り上げるとみられます。EU復興基金、ワクチン効果を考えると、引き続き周辺国が選好されやすいと予想します。日本の10年国債利回りは低位での推移が継続すると予想します。日銀は3月にかけて政策の総点検を行うと発表しており、資産購入の柔軟性を広げる措置などが検討されるとみられますが、低インフレの下、緩和政策の大枠は変わらないとみられます。 |

|---|---|

| 株式 | 米国では、S&P500種指数採用企業の10-12月期の純利益の成長率が12月末時点予想で前年同期比▲10.3%ですが、21年1-3月期は同+16.0%、4-6月期は同+45.7%、7-9月期は同+14.1%、と21年は2桁の増益が続く見通しです。一方、日本の業績も改善が期待できそうです。純利益は21年が同+34.0%、22年が同+21.4%と大幅な増益が予想されます(FactSet集計。12月31日)。足元では新型コロナの感染が拡大しており、個人消費の回復に悪影響を与えることが懸念されます。ただ、米国ではワクチンの接種が着実に進み、普及の速度と広がりに対する期待が高まる見通しです。緩和的な金融環境も続くとみられ、米国株式市場は堅調に推移すると考えられます。一方、日本株式市場は昨年末の急ピッチな上昇の反動から上値が重くなる可能性はありますが、外部環境の好転と業績の改善が持続すると予想されることなどから、総じて堅調な推移が続くと期待されます。 |

| 為替 | 円の対米ドルレートは、緩やかな米ドル安傾向を予想します。米ドルは、米国の経常赤字が高水準で推移する中、リスク回避傾向が弱まるに従い米実質金利の低さを反映して緩やかに軟化する見込みです。円は一時的に100円割れの可能性がありますが、米国成長率の相対的な高さや日本の経常黒字縮小などから100円超の円高が定着するリスクは小さいと予想します。年後半にかけては、米国経済の回復が明確になるに連れて米ドルの底堅さが増すとみられます。円の対ユーロレートは、新型コロナ感染再拡大、追加緩和などが短期的にユーロの上値を抑えるとみられますが、米ドル安傾向や市場のリスク許容度の改善、復興基金の効果などからユーロが徐々にレンジを切り上げると予想します。円の対豪ドルレートは、緩やかな豪ドル高を予想します。豪中銀が豪ドル高への許容度を高めているとみられることや、商品市況・人民元の堅調などが支援材料です。豪中関係の悪化は下向きのリスクです。 |

| リート | グローバルリート市場は短期的には上向きも中期的には横ばいでの推移を予想します。ただし、足元の新型コロナ感染再拡大は一時的な下落局面を創出する可能性があり、注意が必要です。米国では景気は緩やかな回復基調を辿るとみられ、今後は新型コロナワクチンの普及や追加の財政政策が景気回復を加速させる可能性がある一方で、新規感染者数の増加とそれを受けた規制措置が景気回復スピードを押し下げる可能性があります。欧州では、足元の新型コロナ感染者数が一部の国で再度増加していることから、金融・財政政策が下支えする中でも今後の景気回復は緩慢なものになると予想します。リート市場は、短期的にはワクチンの普及による景気回復への期待や、英国ではEUとの交渉締結による不透明感払拭などから、出遅れ銘柄やこれまで軟調に推移していた欧州リートなどの反発を想定する一方、その後は新型コロナ感染状況、業績動向をみながらの一進一退の展開を予想します。 |

| ※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。 |